2022年9月現在、円安が進んでインフレのリスクが増しています。

生命保険は、将来受け取る保険金を契約時に固定で決めておく性質上、インフレには弱い商品です。とくに無配当の保険、収入保障保険はインフレに弱い仕組みを持っています。

この記事では、生命保険がなぜインフレに強くないのか、どうすれば生命保険でインフレに対応できるのか、ご説明していきます。

生命保険がインフレに弱い理由

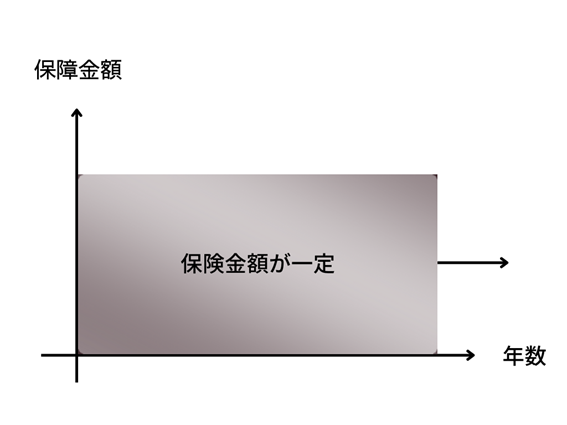

生命保険は将来受け取れる保険金の額を契約時にあらかじめ決めておく商品です。もしインフレが起きて物価が上昇しつづけた場合、保険金の金額そのものは変わりませんが、保険金の「価値」が下がってしまいます。

たとえば、お子さんの大学進学を見据えて、1,000万円を保険で準備していたとしましょう。しかし数年後、10年後…いざ大学に通う際には物価が上がっており、学費が2,000万円になっていたとしたら。せっかく保険で備えていたつもりでも、1,000万円足りません。

生命保険は将来受け取れる保険金をあらかじめ決めて契約する性質上、インフレに対応しにくい商品です。

とくに無配当型の保険は文字通り配当がありませんし、収入保障保険は実は逓減定期保険のように受け取れる保険金が徐々に減額していくため、インフレには弱い仕組みになっています。

ここまでの説明で、生命保険が性質上インフレに弱いとお分かりいただけたかと思います。

ここからは、生命保険でインフレに対応していく方法を、貯蓄型の保険と掛け捨て型の保険に分けて、2種類ご紹介します。

貯蓄型なら、変額保険でインフレに備える

変額保険とは、資産の運用実績によって解約返戻金や満期保険金、年金の額が変動する保険です。

運用実績がよければ基本保険金額+αで保険金を受け取れます。元本割れのリスクもあるものの、インフレに追従できる構造を持った商品です。

一方、運用実績が不調な場合には解約返戻金、満期保険金(有期型のみ)が目減りします。

運用実績の良し悪しに関わらず、死亡した際や高度障害状態になった際に最低でも受け取れる基本保険金もあるため、死亡保障を確保しながら、運用益を期待できます。

変額有期型の保険でインフレに備える際の注意点ですが、変額保険では積み立てた資産の運用実績によって、解約返戻金や満期保険金の額が変わってきます。投資の対象は株式や債券などですが、日本の債券で運用する商品は金利が低く、運用効果が望みにくいため避けたほうが無難です。

日本の株式で運用する商品や、海外の株式・債券で運用する商品を選択しましょう。なお、投資先が海外の商品は為替変動のリスクが重なる点も頭に入れておく必要があります。

資産形成を考えないなら、平準定期保険でインフレに備える

掛け捨て型の保険をお考えの場合は平準定期保険でインフレに備えていきます。

平準定期保険は死亡したときや高度障害状態になったときに保険金が受け取れて、保険期間をとおして保険金が一定です。保険期間が満了すると契約を自動更新できる商品もあります。掛け捨てのため、貯蓄型の保険と比べて一般的に保険料は割安です。

保険契約を検討しているときに「将来インフレが起こりそうだ」と考えられるなら、契約時に保険金を高めに設定し、インフレに備えることができます。

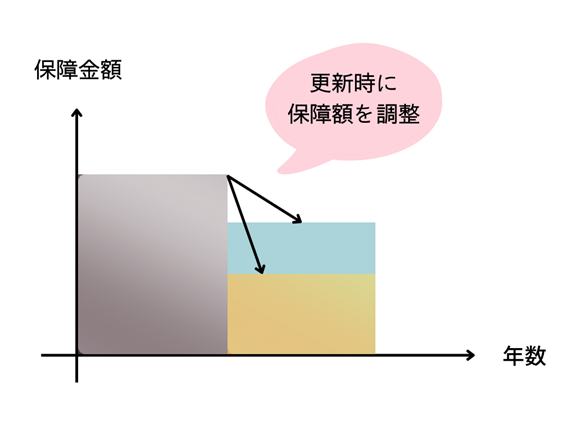

たとえば当初、保険金5,000万円の契約を結んだとしましょう。子育て世代のご家庭の場合はお子さんの成長・独立や貯蓄の増加によって、必要な保障額は年々減っていくのが一般的です。

こういったライフステージの変化に合わせて保障額の減額を検討する際に、インフレを考慮して減額幅を調整します。更新型の契約であれば、更新時も保険を見直すいいチャンスです。

今の段階では保障額を3,000万円に減額しても充分足りそうだとしても、インフレが懸念されるのであれば3,500万円、4,000万円と、減額幅を控えめにして対応していきます。

また保険金を減額すれば保険料も安くなるのが一般的です。浮いた保険料を投資にまわせれば、さらにインフレへの備えが厚くなります。

まとめ

生命保険は性質上インフレに弱いこと、また生命保険でインフレに対応する2種類の方法を解説しました。

日本人は保険好きとよくいわれますが、生命保険はあくまでも有事の際への備えです。ご自身の契約内容を今一度チェックし、必要であれば変更を検討しましょう。

なお保険会社によって取り扱う商品内容はさまざまです。現在ご契約されている商品、気になる商品の詳細については取り扱い保険会社に必ず確認してくださいね。